Il più usato metodo per la rilevazione e lo studio delle serie storiche e intraday di un Mercato è sicuramente la rilevazione a Candlestick (o Candele Giapponesi).

Il più usato metodo per la rilevazione e lo studio delle serie storiche e intraday di un Mercato è sicuramente la rilevazione a Candlestick (o Candele Giapponesi).

Le origini di questo tipo di grafico sono da ricercare nell’antico Giappone: intorno al 1700, Munehisa Homma (1716-1802) guadagnò una fortuna facendo trading sul riso grazie ai suoi studi di pattern e formazioni di candele in grado di interpretare il sentiment del mercato, la direzione e i punti di inversione.

Senza dilungarci sull’aspetto storico, che verrà trattato a parte, passiamo subito alla pratica: in cosa consiste una rilevazione Candlestick? Come si disegnano le candele? Di quali parti sono composte?

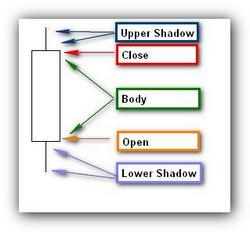

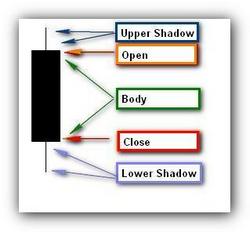

Dato un time-frame (compressione temporale del grafico) si disegna un rettangolo. Nel caso in cui il prezzo di apertura è maggiore del prezzo di chiusura, il rettangolo (body) sarà di colore nero (o rosso). Al contrario, se la chiusura dell’arco temporale in esame sarà maggiore dell’apertura il body della candela sarà bianco (o verde).

Le escursioni fuori dal range del body avute nel medesimo arco temporale compreso tra l’apertura e la chiusura, vengono disegnate con una riga verticale grazie alla quale si identificano immediatamente sia il massimo che il minimo di seduta.

I segmenti al di sopra ed al di sotto del body saranno chiamati rispettivamente upper shadow e lower shadow.

In sostanza, grazie a questo grafico rileviamo a colpo d’occhio:

– l’apertura della candela;

– la chiusura della candela;

– il massimo;

– il minimo.

Ogni parametro sarà da valutare nel contesto in cui è inserito al fine di rilevare singole candele o “raggruppamenti” di candele in grado di fornire chiare indicazioni sullo stato del mercato.

I “raggruppamenti” sono i famosi “pattern di candlestick”: una rilevazione e accurata interpretazione di questi pattern fornirà spunti operativi indicando la continuazione o l’inversione del trend in atto su un determinato Mercato.

Dallo studio del semplice grafico lineare, passando per il bar chart, siamo arrivati ora a descrivere il funzionamento di quello che è il più usato sistema di rilevazione, in grado di fornire tutte le informazioni necessarie per un’accurata analisi.

L’andamento del mercato potrà definire candele particolari ad esempio con open e close coincidenti, oppure senza le shadow: ovviamente ogni tipo di candela ha le sue implicazioni e “comunica” un messaggio, che se inserito nel contesto generale fornirà livelli operativi o indicazioni particolari.

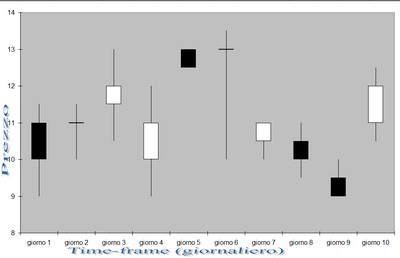

Confrontando lo stesso grafico gia proposto nei precedenti articoli (line chart, bar chart) si notano subito le differenze: innanzitutto la lettura è più immediata e veloce, grazie anche alla differenza dei colori adottati, inoltre è possibile valutare un prezzo di open o di close in base anche all’escursione avuta nella giornata stessa o nelle precedenti.

[…] dei vantaggi maggiori delle rilevazioni a barre (siano bar chart, o candlestick chart) è sicuramente quello di individuare le zone di congestione del mercato, tracciando livelli di […]

[…] visualizzazione scelta è solitamente quella a candele giapponesi che offre istantaneamente (dopo aver imparato a “leggerla” correttamente) un quadro […]

Comments are closed.